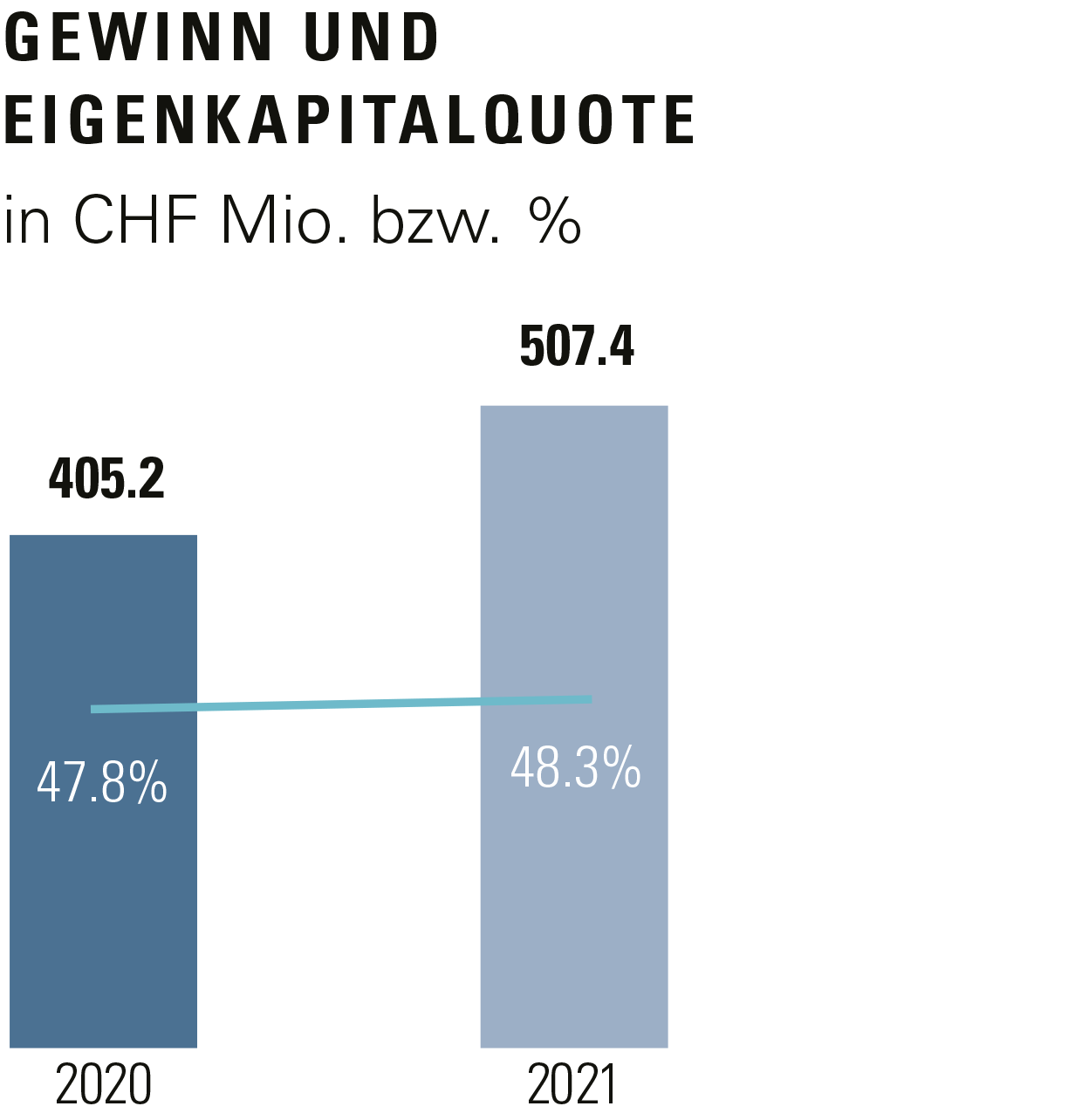

S eit nun bald zwei Jahren leben wir alle in aussergewöhnlichen Zeiten. Obwohl wir uns stetig an die gegebenen Umstände zu gewöhnen und damit leben lernen, ist der Einfluss, den die Pandemie uns allen beschert, beachtlich. Nichtsdestotrotz gab es 2021 deutliche, ermutigende Signale aus Wirtschaft und Gesellschaft. Auch die Swiss Prime Site-Gruppe hat sich in den vergangenen zwölf Monaten auf dem Markt bewährt und strategisch wie auch operativ wichtige Meilensteine erreicht und gesetzte Ziele erfüllt. Mit einem Gewinn von CHF 507.4 Mio. bzw. CHF 6.68 pro Aktie erreichen wir ein sehr gutes Resultat. Der Verwaltungsrat schlägt deshalb der Generalversammlung 2022 eine Ausschüttung von CHF 3.35 vor.

Das Geschäftsjahr 2021 begann mit einem mehrmonatigen Lockdown. Die anfänglichen Sorgen über mögliche starke Implikationen auf dem Büroflächenmarkt erwiesen sich im Verlauf des Jahres aber als unbegründet. Entsprechend konnten sich der Verwaltungsrat und das Management auf die Umsetzung der zentralen strategischen und operativen Themen fokussieren. Dabei ging es darum, die Swiss Prime Site-Gruppe weiter als führende Real Estate Investment Plattform der Schweiz zu etablieren und damit Profitabilität, Resilienz und Nachhaltigkeit der Gruppe weiter zu steigern.

Dazu haben wir unter anderem per Ende 2021 die erfolgreiche Akara-Gruppe in Zug übernommen. Sie ergänzt unsere Gruppengesellschaft Swiss Prime Site Solutions. Im Segment Immobilien haben wir bei den vier Hauptthemen Abbau des Leerstands, aktives Portfoliomanagement, Optimierung der Nutzungsarten und Capital Recycling wichtige Meilensteine erreicht. Um die finanzielle Flexibilität und Agilität des Unternehmens weiter zu steigern, haben wir 2021 zudem durch den Abschluss ungesicherter Konsortialkredite im Umfang von CHF 2.6 Mrd. die Finanzierung des Unternehmens markant angepasst. Die neuen Finanzierungen haben zudem eine direkte Verbindung zu unseren Nachhaltigkeitszielen. Mit dem Baubeginn unseres ersten Projekts der Kreislaufwirtschaft an der Müllerstrasse in Zürich haben wir auch in diesem Bereich einen Meilenstein erreicht.

Der Erneuerungsprozess auf Stufe Geschäftsleitung und Verwaltungsrat schreitet zudem weiter voran. 2021 konnten wir mit Barbara Knoflach ein Mitglied des Verwaltungsrats sowie mit Martin Kaleja als CEO Swiss Prime Site Immobilien, Anastasius Tschopp als CEO Swiss Prime Site Solutions und Marcel Kucher als CFO unserer Gruppe drei zentrale Positionen im Management neu besetzen und dürfen nun mit Freude der Generalversammlung, als Ersatz für Barbara Frei-Spreiter, neu Brigitte Walter zur Aufnahme ins Verwaltungsratsgremium vorschlagen. Neben dem Generationenwechsel haben wir unsere Gremien mit zusätzlicher Expertise ergänzt. Die Vergütungsrichtlinien wurden weiter geschärft und mit wichtigen Ambitionen der Nachhaltigkeit gekoppelt.

Meine Kolleginnen und Kollegen und ich sind erfreut, dass wir auch in herausfordernden Zeiten gute Resultate erwirtschaften können. Dies zeigt, dass unser nachhaltiges Geschäftsmodell als umfassende Real Estate Plattform robust und gleichzeitig agil ist. In der vorliegenden, neu konzipierten Review erhalten Sie einen guten Überblick über die Dynamik und die wichtigsten Vorhaben innerhalb der Swiss Prime Site-Gruppe.

Ich danke allen unseren Mitarbeitenden für den grossen Einsatz während dieses herausfordernden Jahres und Ihnen, liebe Aktionärinnen und Aktionäre, für Ihr Vertrauen und Ihr Interesse an Swiss Prime Site.

Ton Büchner

Verwaltungsratspräsident