Mit 2020 ist ein Jahr zu Ende gegangen, das uns als Menschen und als Gemeinschaft viel abverlangt und vor so manche Herausforderungen gestellt hat. Die COVID-19-Pandemie und die damit verbundenen Implikationen hatten bedeutenden Einfluss auf unser gesellschaftliches Leben und unsere Wirtschaft. Das daraus entstandene «Beben» war unmittelbar in der Schweizer Immobilienbranche wie auch bei uns als grösste kotierte Immobiliengesellschaft deutlich zu spüren. Die Krise hat uns aber gleichzeitig Möglichkeiten geboten: Swiss Prime Site hat rasch und unkompliziert mit Kunden interagiert und Lösungen gefunden. Interne Prozesse wurden mit und für die Mitarbeitenden optimiert sowie die Immobilienprojekte trotz erschwerten Bedingungen gut vorwärtsgebracht.

Allen widrigen Umständen zum Trotz konnte Swiss Prime Site das Geschäftsjahr 2020 erfolgreich abschliessen und insgesamt gute Resultate erreichen. Einen wichtigen Meilenstein stellte der − im 1. Quartal des Berichtsjahres erfolgte − strategische Verkauf der Tertianum Gruppe dar. Beeinflusst von dieser strukturellen Veränderung innerhalb der Gruppe resultierte ein Betriebsertrag von CHF 792.9 Mio. [CHF 1 258.8 Mio.]. Das Betriebliche Ergebnis (EBIT) konnte hingegen um 21.3% auf CHF 762.3 Mio. verbessert werden. Der erwähnte Verkauf von Tertianum trug mit CHF 204.2 Mio. wesentlich zum erfreulichen Ergebnis bei. Ebenso darin enthalten sind Neubewertungen des Immobilienportfolios von netto CHF 203.4 Mio. [CHF 203.4 Mio.]. Ein, in Anbetracht der ökonomischen und gesellschaftlichen Unsicherheiten, beeindruckender Wert. Zeigt dies doch exemplarisch die hohe Standortqualität des Portfolios. Insgesamt beträgt der Fair Value aller Immobilien im Eigentum von Swiss Prime Site per Ende 2020 CHF 12.3 Mrd. Auf Stufe Reingewinn erwirtschaftete das Unternehmen CHF 610.4 Mio. [CHF 608.5 Mio.]. Während 2019 die Auflösung von latenten Steuerverbindlichkeiten aufgrund kantonaler Steuersatzsenkungen noch mit CHF 172.5 Mio. positiv zu Buche schlugen, betrug dieser Wert 2020 noch lediglich CHF 7.1 Mio. Unter Ausklammerung des Effekts aus Neubewertungen und sämtlichen latenten Steuern stieg der Gewinn der Gruppe um 51.0% auf CHF 476.6 Mio. gegenüber dem Vorjahr.

Coronavirus und die Folgen

Das Geschäftsjahr 2020 startete mit positiven Vorzeichen. Die Berichterstattung über ein neuartiges «Coronavirus» in Asien nahm erst deutlich zu, als sich dieses in Europa und mit Italien in unserer unmittelbaren geografischen Nachbarschaft zu verbreiten begann. Das Virus, die Ansteckungszahlen und der mögliche Einfluss auf die Wirtschaft und Gesellschaft der Schweiz wurden zu einem medialen Hauptthema, als Ende Februar die ersten Erkrankungen im Tessin auftraten. Die ein paar Wochen später seitens nationaler und internationaler Politik ausgerufenen Schutzmassnahmen für die Bevölkerung hatten weitreichende Folgen für die wirtschaftliche Entwicklung der Schweiz und auch des Immobilienmarktes. Versammlungsverbote, Schul- und Ladenschliessungen sowie die dringende Empfehlung zu Hause zu bleiben und ebenso von zu Hause aus zu arbeiten, brachten das öffentliche Leben für rund zwei Monate zum Stillstand. Erst ab Ende April und per Mitte Mai sowie Anfang Juni traten Lockerungsschritte in Kraft. Damit verbunden setzte eine erste zarte «Normalisierungsphase» ein. Die Pandemie und die damit zusammenhängenden Verordnungen der Politik hatten jedoch gravierenden Einfluss auf die ökonomische Leistung des Landes. Viele Unternehmen und insbesondere Selbständige mussten sich mit Notkrediten des Bundes über Wasser halten.

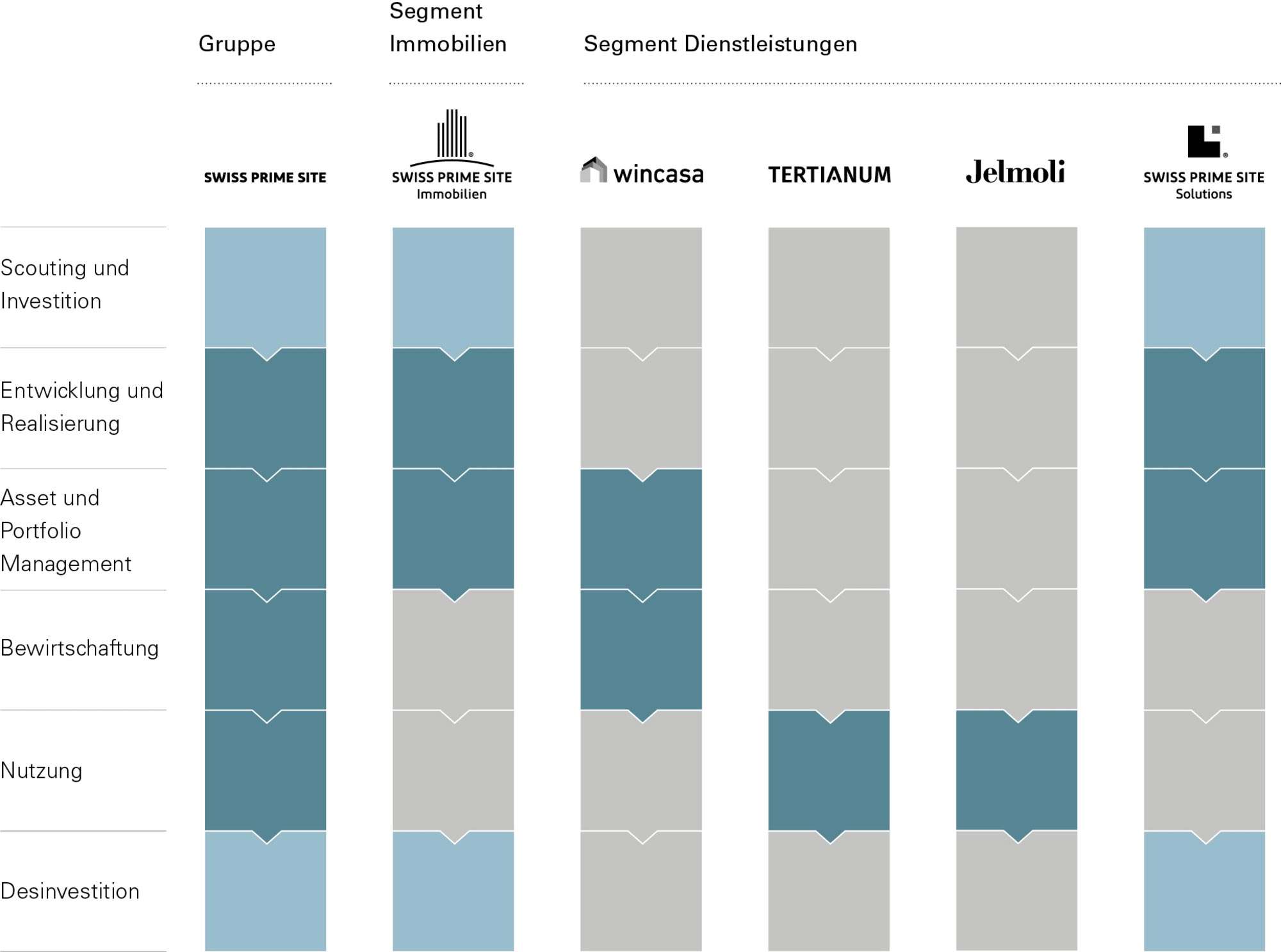

Für Swiss Prime Site und die Gruppengesellschaften Swiss Prime Site Immobilien, Swiss Prime Site Solutions, Wincasa und Jelmoli hatten die strikten Massnahmen grosse Bedeutung. Zumeist waren Arbeitsprozesse und allgemeine Abläufe davon betroffen und mussten teilweise komplett neu aufgesetzt werden. Andererseits wurde beispielsweise bei Jelmoli beinahe der gesamte operative Betrieb während des Lockdowns stillgelegt. Die Verordnungen des Bundes hatten auf die einzelnen Gruppengesellschaften wie auch auf das operative Ergebnis der Gruppe einen signifikanten Einfluss. Swiss Prime Site hat nach den ersten Krankheitsfällen in der Schweiz die Arbeitsgruppe «Corona» gebildet. Entscheidungstragende aus Swiss Prime Site Immobilien, Swiss Prime Site Solutions, Wincasa und Jelmoli sowie wichtigen Stabsstellen waren darin vertreten. Das Ziel der Arbeitsgruppe ist es, die Gesundheit möglichst aller Mitarbeitenden zu gewährleisten und gleichzeitig die Geschäftsprozesse sicherzustellen. Dazu wurde den Belegschaften der Gruppengesellschaften nach Möglichkeit Home- bzw. Splitoffice empfohlen oder teilweise angeordnet. Die aufgrund des Lockdowns entstandenen insgesamt über 3000 Mieteranfragen, die bei Swiss Prime Site Immobilien, Swiss Prime Site Solutions und Wincasa eingereicht wurden, konnten – trotz erschwerenden politischen Rahmenbedingungen – zu einem hohen Grad individuell bearbeitet und für alle Parteien zufriedenstellend gelöst werden. Der Grossteil der Anfragen wurde von Mietern der Nutzungsarten Non-Food Retail, Gastronomie und Hotellerie gestellt. Der Mehrheit der Kunden konnte mit Stundungen und damit einem Zeitgewinn geholfen werden. Zu einer substanziellen Hilfeleistung in Form von graduellen Mieterlassen oder -nachlässen wurde Kunden mit monatlichen Mietzinsen bis zu CHF 5000 bzw. CHF 15 000 geholfen. Dadurch hat Swiss Prime Site auf Mieteinnahmen verzichtet, um wichtigen und stark betroffenen Mietergruppen eine Hilfe in schwerer Zeit sein zu können. Insgesamt konnten gruppenweit beinahe alle gestellten Begehren individuell gelöst werden. Jelmoli musste bis auf die Lebensmittelabteilung alle Flächen schliessen und alle in den Warenverkauf involvierten Mitarbeitenden zur Kurzarbeit anmelden. Die beinahe Totalschliessung des Premium Department Stores für zwei Monate hatte weitreichende Konsequenzen auf den Umsatz und das Ergebnis. Obwohl ein beträchtlicher Erholungseffekt ab Mitte Jahr einsetzte, konnte der verursachte Rückstand im Berichtsjahr nicht mehr wettgemacht werden.

«Allen widrigen Umständen zum Trotz konnte Swiss Prime Site das Geschäftsjahr 2020 erfolgreich abschliessen und insgesamt gute Resultate erreichen.»

Im Herbst 2020 setzte die sogenannte «2. Welle» der Pandemie ein. Diese hatte für einzelne Regionen (insbesondere Westschweiz) und Wirtschaftszweige (Sport- und Kulturveranstaltungen) einschneidende Konsequenzen zur Folge. Allgemein betrachtet hatten sich die wirtschaftlichen Aussichten, aufgrund der vergleichsweise akzeptablen Einschränkungen des öffentlichen Lebens, nicht weiter eingetrübt, sodass die Mitte Jahr für das Berichtsjahr in Aussicht gestellten Resultate erwirtschaftet werden konnten.

Segment Immobilien

In Anbetracht der Umstände entwickelte sich der Geschäftsbereich Immobilien im Berichtsjahr gut. Der Betriebsertrag erreichte CHF 482.9 Mio. [CHF 519.5 Mio.]. Der Rückgang des Mietertrages auf CHF 431.0 Mio. (−1.4%) erklärt sich durch das Entgegenkommen gegenüber Mietern, welche stark von der Pandemie betroffen waren. Auf Stufe Betriebliches Ergebnis erreichte der Geschäftsbereich einen EBIT von CHF 555.0 Mio. [CHF 572.9 Mio.]. Darin enthalten sind auch Gewinne aus verkauften Bestands- und Entwicklungsobjekten in der Höhe von CHF 34.8 Mio. Der Marktwert des Immobilienportfolios stieg auf CHF 12.3 Mrd. Der Anstieg um CHF 557.2 Mio. beruht einerseits auf abgeschlossenen und in den Bestand aufgenommenen Projekten wie auch auf den erwähnten beträchtlichen Neubewertungsgewinnen. Der Leerstand des Portfolios hat sich gegenüber Vorjahr von 4.7% auf 5.1% erhöht, konnte allerdings gegenüber dem Stand per Halbjahr von 5.4% wieder deutlich gesenkt werden. Damit wurde das Teilziel erreicht, die Leerstandsquote wieder in Griffweite von 5% zu senken. Denn moderne, flexible und optimal gelegene Standorte für verschiedene Nutzungsarten blieben trotz des Lockdowns für Mieter interessant und wurden nachgefragt. Insgesamt konnte Swiss Prime Site 2020 rund 85 000 m2 (5.1% der Gesamtflächen) erstmalig oder wiedervermieten sowie auslaufende Verträge neu verhandeln und verlängern. Ebenso haben wir das ganze Jahr hindurch Grossflächen in abgeschlossenen Projekten an Ankermieter übergeben können. Das YOND in Zürich ist bis auf zwei Kleinflächen komplett vermietet. Nachdem über 140 Mieter in der Schönburg in Bern ihre Wohnungen übernehmen konnten, komplettierten das Areal im Frühling ein Hotel sowie ein Lebensmittelladen und ein Fitnesscenter. Im Norden der Stadt Basel machte das Grossprojekt «Stücki Park» weitere wichtige Fortschritte. Mit der Fertigstellung des Stücki Village, des Multiplexkinos, der verbindenden Passerelle und den ersten beiden neuen Labor- und Bürogebäude sind Meilensteine erreicht worden, um das Areal nachhaltig für eine erfolgreiche Zukunft zu positionieren. Auch im JED in Schlieren wurden den beiden Ankermietern Zühlke und Halter vereinbarungsgemäss die attraktiven und modernen Flächen übergeben. Die Baubewilligung für den Neubau wurde erteilt. Um die Nachhaltigkeit des bereits ohne Lüftung, Kühlung und Heizung geplanten Gebäudes weiter zu steigern, wird der Bau mit dem Sekundärbaustoff «zirkulit» erstellt. Es handelt sich dabei um den ersten massenfähigen Recycling-Beton der Schweiz. Um die Attraktivität und Bekanntheit des JED weiter zu steigern, wurde ein umfassendes Event- und Gastrokonzept erarbeitet wie auch die ans Areal angrenzende Tramhaltestelle, in Absprache mit der Stadt Schlieren, in «JED» umbenannt. Das West-Log in Zürich wurde vom Ankermieter Elektro-Material AG im 2. Halbjahr in Betrieb genommen.

«Der Leerstand des Portfolios konnte von 5.4% im Halbjahr auf 5.1% deutlich gesenkt werden. Damit wurde das Teilziel erreicht, die Leerstandsquote wieder in Griffweite von 5% zu senken.»

Die sich im Bau befindenden Projekte konnten trotz der einzigartigen Umstände des Geschäftsjahres 2020 beinahe ohne Verzögerungen weiter umgesetzt werden. Innerhalb der Projektpipeline befinden sich per Ende des Berichtsjahres Projekte mit einem Investitionsvolumen (inkl. Landanteil) von CHF 1 080 Mio. im Bau. Weitere Projekte mit einem Investitionsvolumen (inkl. Landanteil) von CHF 640 Mio. sind in der Entwicklung. Für die Projekte Alto Pont-Rouge in Genf, JED Neubau in Schlieren, Stücki Park II in Basel und Tertianum in Lugano-Paradiso liegen rechtskräftige Baubewilligungen vor. Die Vermarktungsaktivitäten konnten 2020 wegen der besonderen Lage nicht vollumfänglich umgesetzt werden. Aufgrund der Attraktivität der Liegenschaften und Areale geht Swiss Prime Site davon aus, dass die Flächen vom Markt gut absorbiert werden. Für den Umbau des Gebäudes an der Zürcher Müllerstrasse, das bereits vermietet ist, wurde das Baugesuch eingereicht. Der Architekturwettbewerb für die neue Entwicklung auf dem Maag Areal in Zürich hat stattgefunden. Nun werden zwei Eingaben eingehend geprüft. Ein Entscheid dazu wird im 1. Halbjahr 2021 erwartet.

Segment Dienstleistungen

Der kumulierte Betriebsertrag des Geschäftsbereichs, bestehend aus den Gruppengesellschaften Swiss Prime Site Solutions, Wincasa und Jelmoli sowie für zwei Monate Tertianum, erreichte CHF 378.2 Mio. Die signifikante Differenz zum Vorjahr ist auf zwei Sondereffekte zurückzuführen. Einerseits wurde Tertianum per Ende Februar 2020 veräussert und dekonsolidiert. Andererseits wurde die Umsatzentwicklung durch die Pandemie und den damit zusammenhängenden Lockdown bzw. Schliessung des Premium Department Stores deutlich beeinträchtigt. Das Betriebsergebnis (EBIT) betrug CHF 207.3 Mio. im Vergleich zu CHF 55.5 Mio. 2019. Zu diesem ausserordentlich positiven Resultat führte der Veräusserungserfolg von CHF 204.2 Mio. aus der Transaktion der Tertianum Gruppe.

Der Real Estate Asset Manager Swiss Prime Site Solutions hat im Berichtsjahr sein Profil nochmals deutlich geschärft, sich organisatorisch mit weiteren Experten verstärkt und begonnen, die geplante Dienstleistungen Schritt für Schritt für den bestehenden Kunden auszuweiten. Darüber hinaus wurde der Entschluss gefasst, die Produktepalette weiter auszubauen. Mittels insgesamt drei Emissionen und darauf basierenden Akquisitionen sowie durch die Konsolidierung von immoveris konnten die Assets under Management von CHF 2.3 Mrd. per Ende 2019 auf CHF 3.0 Mrd. erhöht werden.

Der integrale Immobiliendienstleister Wincasa konnte die bewirtschafteten Vermögen in einem angespannten Markt auf CHF 72.0 Mrd. steigern. Dies ist eine beachtliche Leistung im Lichte der aktuellen Situation. Die Pandemie hinterliess ebenfalls deutliche Spuren in der Erfolgsrechnung der Gruppengesellschaft. Die Bearbeitung der über 2000 Mieterbegehren konnte nur mit bedeutendem Mehraufwand und damit verbundenen Personalkosten bewältigt werden. Gleichzeitig ist die gesamte Organisation in die fortdauernde Transformation und Digitalisierung des Geschäftsmodells involviert. Dabei werden zwei Hauptziele verfolgt. Einerseits sollen im Bereich der Wohnnutzung die Dienstleistungen stark vereinfacht, modernisiert und automatisiert werden. Andererseits wird bei Grosskunden das Dienstleistungsspektrum im Bereich von Arealen und Center Management erweitert.

«Die im Herbst ausgearbeiteten Änderungen haben zum Ziel, die Swiss Prime Site-Gruppe weiterhin nachhaltig und gegenüber Marktverwerfungen sowie weiteren möglichen aussergewöhnlichen Ereignissen resilienter zu machen.»

Jelmoli hat sich, neben der Bewältigung der Pandemie, einer Überprüfung der Strategie unterzogen und daraus folgend weiter an ihrem Sortiment, dem Kundenfokus und Auftritt gearbeitet. Unter der neuen Leitung sind beachtliche Veränderungen erfolgt, deren Einfluss sich bereits 2021 zeigen dürfte. Neben dem Hauptsitz in Zürich betreibt Jelmoli seit 2020 neu zwei kleinere Standorte am Flughafen Zürich. Aufgrund der Pandemie wurden diese teilweise kurz nach der Inbetriebnahme geschlossen (Airside) oder komplett zeitverzögert eröffnet (Circle). Die geplante Initiierung des neuen Onlinestores wurde auf Frühling 2021 verschoben. Von diesen drei neuen «Standorten» erhofft sich das Management von Jelmoli deutliche Impulse für den operativen Betrieb und die damit zusammenhängenden Resultate.

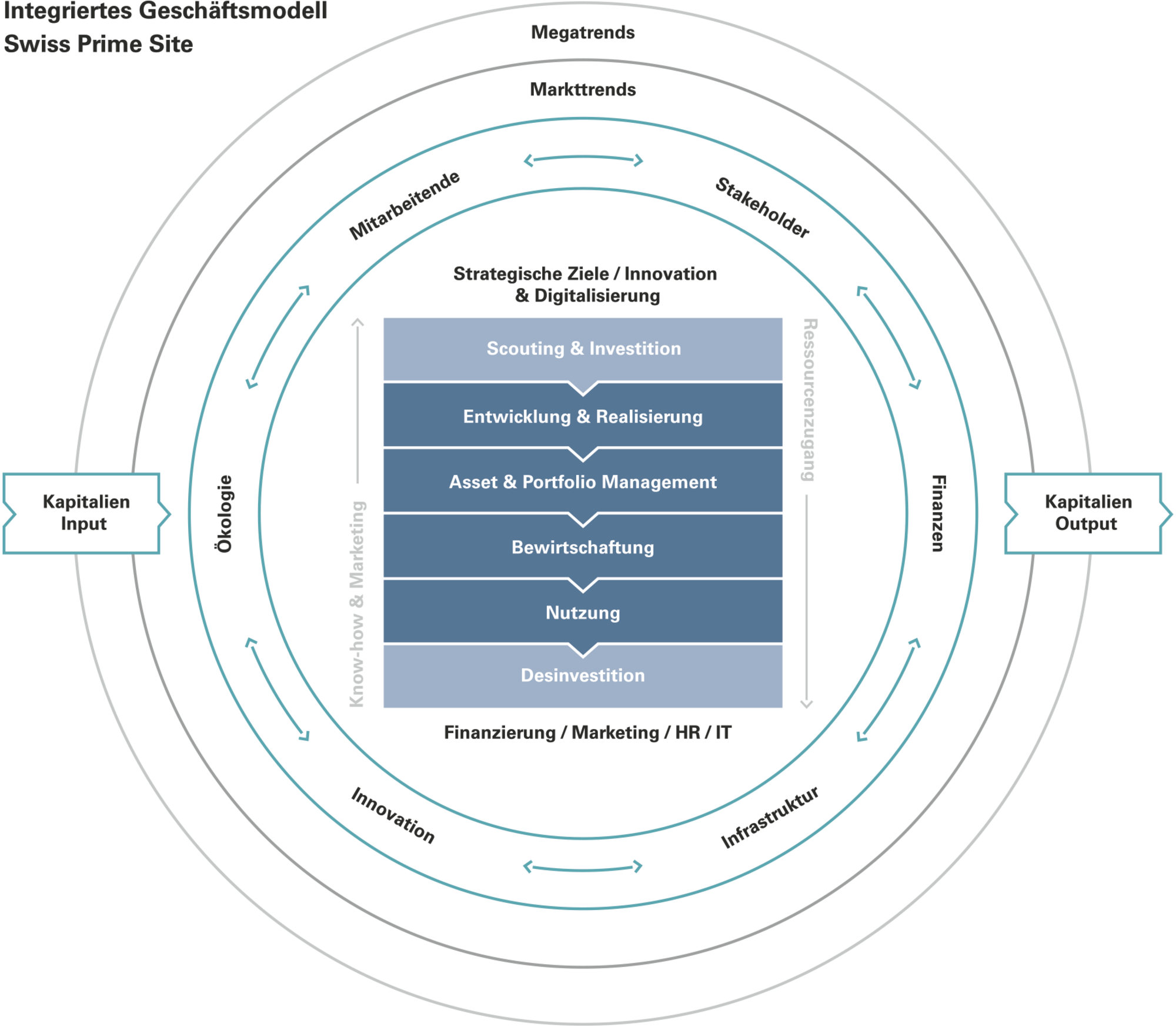

Strategische Adaption

Der Verwaltungsrat von Swiss Prime Site hat in Zusammenarbeit mit dem Management die strategische Ausrichtung der Gruppe angepasst. Diese Adaption war nach dem erfolgreichen Verkauf von Tertianum absehbar und hat mit dem Verlauf dieses aussergewöhnlichen Jahres 2020 weiter an Fahrt gewonnen. Die im Herbst ausgearbeiteten Änderungen haben zum Ziel, die Swiss Prime Site-Gruppe weiterhin nachhaltig und gegenüber Marktverwerfungen sowie weiteren möglichen aussergewöhnlichen Ereignissen resilienter zu machen. Konkret wurde verabschiedet, das Portfolio aus erstklassigen, wertbeständigen und attraktiven Immobilien stabil bei rund CHF 12 Mrd. zu belassen und die Qualität der Erträge durch verschiedene Massnahmen zu erhöhen. Aufseiten des Kerngeschäfts wird die Pipeline wie geplant umgesetzt. Die meisten Projekte werden ins Portfolio übernommen, um dadurch die Mieterträge zu steigern. Teilweise werden bei sich bietender Opportunität, Entwicklungen wie auch nicht mehr zum Portfolio passende Objekte veräussert und damit das vorhandene Kapital noch profitabler «rezykliert». Zwei weitere Initiativen betreffen die Zusammensetzung der Nutzungsarten (Reduktion Anteil Retail) und den mittelfristig deutlichen Abbau des Leerstands. Im Segment Dienstleistungen wird künftig grosser Fokus auf Real Estate Asset Management und die Gruppengesellschaft Swiss Prime Site Solutions gelegt. Durch Wachstum der bestehenden Anlageprodukte und den Ausbau der Produktepalette soll der Beitrag zur Gruppe in den kommenden Jahren bedeutend gestärkt werden. Die Transformation von Wincasa und die daraus resultierenden Verbesserungen der operativen Exzellenz sollen den Dienstleister zur gewohnten Profitabilität zurückführen. Der Ausbau der Standorte von Jelmoli und weitere operative Schritte werden mittelfristig zu einem ausgeglichenen Resultat des Premium Department Stores führen.

«Für das Geschäftsjahr 2021 und darüber hinaus geht das Management von Swiss Prime Site davon aus, dass die Marktchancen für Büroflächen intakt bleiben.»

Ausblick

Für das Geschäftsjahr 2021 und darüber hinaus geht das Management von Swiss Prime Site davon aus, dass die Marktchancen für Büroflächen intakt bleiben. Diese Einschätzung für die Schweiz basiert auf den kürzesten Pendlerzeiten in Europa, einer bereits vor der Pandemie auf neue Arbeitsmodelle adaptierten Belegungsquote bei Büroflächen und dem Bedarf nach mehr Distanz und Allgemeinflächen. Herausfordernd bleibt die Situation bei Retailnutzungen. Hier geht Swiss Prime Site davon aus, dass stationärer Handel an guten Standorten weiterhin nachgefragt sein wird. Das Flächenportfolio Retail ist primär an Premiumlagen gelegen. Falls sich mittelfristig die allgemeine Lage für den Tourismus normalisiert, werden sich für Hotellerie und Events wieder gute Chancen bieten.

Swiss Prime Site erwartet aufgrund der im Vorjahr abgeschlossenen und grösstenteils vollvermieteten Entwicklungsprojekte im Geschäftsjahr 2021 einen Anstieg des Mietertrags unter Vorbehalt unvorhersehbarer Verwerfungen in Zusammenhang mit der Corona-Pandemie. Der Leerstand im Portfolio wird auf unter 5% gesenkt. Mittelfristig hält Swiss Prime Site an den im Oktober 2020 kommunizierten Zielen fest.

René Zahnd

CEO